预期差是超短线博弈是永远绕不开的话题,说它是一门股市心理学也不为过。

本文老丁就主要围绕着股票的预期和超预期,以及预期差中的不及预期、正向超预期和反向超预期等方面内容展开,扯一扯。

为了减轻含屎量,开篇先做全文总结,都看懂了其实也就不必再往下读了。

开始。

预期差是短线近身博弈的核心,也是所有套利的所以然;其实无论是价投、成长、超短线也都概莫能外,所有最丰厚的利润空间均自于对预期差的捕捉。

而我们采用打板,半路,低吸,等技术,也无非只是捕捉预期差的手段。

股票连续上涨的主升段,其实就是预期差被填平的过程;预期差越大,潜在盈利空间就越足。

大级别龙头形成于市场合力的打造,而市场合力则来自于大众预期。

这一路的上涨过程,也是预期差和预期间不断转化的过程;当然,这同样也是持股者和持币者的群体心理预期博弈之过程。

同时,预期也包括我们的主观预期和市场本身的客观预期,成熟交易者所追求的就是主客观预期的统一,避免形成过度的偏差,否则越试越错。

预期差会经常出现;不及预期构成风险,而超预期则构成套利空间和机会,所以我们主要回避的是不及预期的情况,而尽可能捕捉超预期产生的机会。

预期差和预期会不断相互转化,预期差又会产生新的预期,新的预期会再次形成新的预期差,如此往复循环;这也是成熟的交易者在龙头主升浪中得以进进出出的一个重要操作依据。

并不是单单一句“做T”这么简单。

总结完毕,下文开始逐渐产生便意。

通过以上文字不难看出预期差这东西在交易世界中的重要性,也能看出这东西挺弯弯绕的,就像在拉一泡永远挤不断的屎。

那么老丁在此先抛出个核心结论,这也是我个人的交易理念中对预期差的运用方式:

“预期差和目光溢价是所有条件概率中的两个基点,如果不存在此两项任意一项的加成,则放弃操作。”

所以很多人找我问个股,我总回答没必要做或看不懂,其实问我个股问题也算是问错人了。

如果一只票里这两个加成项一个都没有占的话,那么我认为就不值得看,没意义,不研究也不分析。

一旦一只股票脱离了“溢价存在多类型,光环叠加众人盯”的范畴,那它的逻辑就会过于单薄。

不仅我个人对它的预期不够,同类型玩家的所产生的大众预期也一样不够足;如果无法产生大众预期,就无法形成“股海上的灯塔”一文中所说的水流惯性。

毕竟资金的背后都是人,人都是由大脑控制的,大脑在绝大部分时候则是由潜意识在驱动,而不是人们认为的主观能动性,那么可以推论,市场上很多跟风资金是由潜意识驱动的。

而这个潜意识就来自于常规预期。

这个后文会说到。

而这种惯性体现在龙头上时,就是市场合力。

情绪票短线玩家收割的本质上都是同类流动性,那么既然我的目标人群都不往这里看,我又看它作甚。

说不出为什么次日会有人接盘,也讲不清到底是哪部分人会来接盘;在这样无法判断对手盘预期的情况下我又看它作甚。

这就是“情绪周期理论”一文中说过的超短两问,值得自己细细思考。

在很多时候我们不得不承认,是我们操作者本人一厢情愿的期待在作祟,这并不能代表其他人的普遍预期。

而作为一名成熟的交易者罪该做的应该是:不期待,去收割别人的期待。

炒股这游戏的本质上就是几个人围一圈打扑克牌的游戏,我们始终在想尽办法揣摩对方的心态和牌面,费尽心思了解其他人心中的固有套路和预期动作,从而在我们出手的一刻打出预期差,利用游戏规则和对手的迟滞性为自己争取利益。

就这么多钱,也就这几个人,相互来回掏兜。

我们打牌的时候往往会去猜对方手里的牌是什么,还有多少,而桌子上已打出去的牌就是盘面日K或分时,用已知的历史信息来反推对手的下一个预期,提前捕捉对手的动作;这就跟超短线股票是一个意思。

假如牌桌上已打出了大小王和4个2,而你手里又有4个A,这就有了一手王炸。

所以打牌打得好的,玩德州玩的六的,电竞打的好的,应该在市场上不会差。

因为这些道理在交易中也是如此。

当最让人恐惧的那股做空力量已经在早盘被释放完毕时,那么基于T+1的规则,上午出逃的人们反而成为了潜在的做多力量,他们要动手的话也只能和你一起做多。

毕竟打出的牌就撤不回来了,这是游戏规则决定的。

我们自己有限的资金也要出击的恰到好处才行,让每次王炸都能打出预期差,为后一步的继续出击做铺垫,始终处在强势的一方。

正所谓打得一拳开,免得百拳来,这一道理应用打牌的时候尤为明显。

如果本身做的就是市场总龙头,那么根本不必考虑资金分流的问题。

这就是目光溢价、辨识度、锚定性带来的重要意义。

如果放在“股海上的灯塔”一文中的“脸盆”来看,我们依然能用同样的原理来把控大盘日内分时节奏,从而主动去利用大盘提供的节奏,拿捏大众预期。

前文说过,当自己的4个A王炸打出去时,必须得打在超预期的时点上才有效果。

比如,根据盘面已打出的牌,反推出对手盘大概率接不住你的连招,我们就可以点火封板了。

第一个王炸作为开端,必须得打得开,之后甩出去的牌是一系列的组合拳,要确保对方没一招能接住,最后我们再清一手库存即可出货完毕。

这也类似于大资金的出货方式。

早上流动性最强的时候卖一卖,每次冲高卖一卖,最后手里只有一点库存的时候,一口气砸干净。

根本上就是算计对手盘的游戏,和打牌是一样的,考量的都是自己的这副牌打没打到节奏点上,对方接不接得住,以及对方的预期会产生怎样的改变,是否影响自己下一步出货的问题。

反过来,如果打算分时点火,拉的那一下也必须要保证有足够多的潜在做多资金和你有一样做多预期才能去拉;前提是你得了解其他人的模式,大多数人的预期是什么。

而这个节点就相当于我们留了一系列的王炸,开端打的那一下必须打得开,否则对手盘的整体预期一旦相反,则主客观不统一,有可能在中途被砸烂。

当盘面崩坏了,个股辨识度又不够,那么必然会降低场外的潜在做多合力的预期。

打牌的时候,如果对方仅仅只是随便清库存出了个对儿4,你就直接给他4个A炸了,这就是神经病,这点火就是自己给自己放了个二踢脚。

这就是“股海伏笔”一文中说的“愣”;王炸在手,但没用对时候。

牌桌上总会有人不服输再添钱进来,也会不断有新的玩家被吸引加入,这就是增量行情,大盘放量了,这时候就可以找机会搞一把。

但长期看来,游戏的本质依然还是这一桌子同偏好的资金来回刷,直到刷掉一个人离开牌桌再上另一个;增量行情总是短暂的,时间周期越拉大,越会处在某种箱体中。

正所谓“增量资金总有头,批量喂养一吃九。”

依然是对对手盘心理揣摩的零和博弈游戏。

从生活到交易,也只是换了个牌桌。

其实说个更大的局,我们现实生活中如果做不到成为牌桌上那个一吃九的玩家,那么无论如何努力的拼命工作,也依然无法完成有效的原始资本积累,这就是个残酷的事实。

一旦你有钱了,全世界都会知道,会有无数个需求去刷掉你的钱。

一旦你穷了,全世界也会知道,会有无数个借贷公司给你打电话刷你。

自己能否稳住,取决于体系是否坚固。

整个社会本身就是那个巨大的牌桌,但游戏规则的设定却是相当不公平的。

对于一些氪金玩家,赌场收取的保护费会换个方式再次回到兜里,他们是不需要去考虑能否跑赢通胀问题的。

但对于普通玩家而言,保护费是阶梯式计算的,还得忍受通胀;相当于做股票没有向上的复利,只有阶梯式的亏损。

就说这么多吧,意会。

股市的规则反而更公平。

讲到此,就觉得这篇文非常难写。

因为对于预期差的论述不光包含我们自己,也包括了其他人。

同时,预期差并不是个静态且孤立的概念,它有前后关联,牵一发动全身。

必须要先学会判断预期才能够判断出预期差,而知道了预期差才能知道什么是不及预期和超预期;才能知道他们是如何相互转化的。

这俄罗斯套娃般的游戏,像极了刚拉了一泡屎擦完屁股又紧接着连了一泡。

很难去描述这到底算一泡还是两泡屎,难受极了。

有时候感觉想拉屎,但放了个屁就没事了,突然又放了第二个屁却窜了稀,找厕所刚蹲下却又只是个屁,真可谓是左右打腚。

仔细想想,第一个情况就属于正向超预期,第二个情况则属于反向超预期,最后一个就是不及预期了。

这仨都带给我们潜意识中的常规拉屎模式带来了预期差。

从人的本性看来,我们大脑中的潜意识支配着生活中的绝大多数习惯和动作,而这些动作都是按默守陈规的既定套路所展开的,一旦结果出现了偏差,大脑就会在那一刻停摆。

预期差越大迟滞性越强,准确地讲,是超预期才会让大脑停摆。

而大脑暂停的那一刻,就是机会。

很多时候泡妞就是这么泡的。

如果对方本身就很漂亮,那么去直接夸她漂亮是没啥用的,毕竟对手盘都在这么说;所以就需要另辟蹊径,需要择时和塑造预期差。

比如在对方拉屎的时候夸人家:

“没想到这么好看的小仙女竟然也会拉屎啊”。

上学被老师批评时,可以突然说:

“老师,有没有人说过您长得好像梁静茹?”

对方懵逼的一瞬就是逃脱空间。

那时候,梁静茹,刘若英,林志玲,王心凌全被我用过一遍。

当面对难啃的客户时候,不经意间问一句:

“哎对了,你是什么星座的呀?”

有时会产生当天就签单的奇效。

这些生活中的小妙招,奥妙就在于如何把握对手盘大脑空白后的瞬间。

大脑会在超预期产生的一刻出现停摆,是因为这种套路之外的新情况会对潜意识中的常规套路形成阻断和认知挑战,面对这种从未出现的新情况,脑子必然需要被唤醒,从而重新录入这一新信息。

而这时候任何信息,都会被大脑无条件收录。

所以,下一步输出的信息必然是最关键的诉求。

这种大脑的顿挫感,不仅你有,我有,这是个人都会有。

当它在对手盘中集体呈现出这种窗口期的时候,也就是我们得以快半拍的机会;是超短线套利的精髓。

当基于普通预期产生了超预期后,在T+1的规则限定下,市场中会有非常多搞不懂情况和慢一步的资金闻风而来,从而产生羊群效应和惯性,这种效应一旦形成不会迅速消散,有时反而会形成惯性,而超短线套利所捕捉的也就是这类机会。

再讲细一些:

会有大量的人在超预期产生的那一刻意识停摆,在复盘时才开始意识到这一新情况并学习记录,个股的地位和格局在他们脑中这时候才会成立,进而,他们会在次日自己的模式中去介入,在开盘一瞬间的形成上冲惯性,成为接棒者,将昨日超预期带来的结果转换成次日的正常预期。

这就是我们手里的利润来源。

这也是2021.7.21小结中“高手盘中把序排,低手明日玩明牌”所表达的含义。

所以老丁我在很早之前的文章中说,超短线必须卖得快。

也正所谓“快人一步再打狙,狙完一炮见红走”。

那么从这个角度再去看“情绪周期理论”一文所说的“成立地位的一瞬间”,一定会有更深刻的理解。

当某个股票产生了超预期走势时,最好的介入点就是在当时;并不是去之前潜伏或在之后确认。

而超预期结果发生后,个股所确立的地位,就是我前文说说的“下一步输出的关键信息”。

个股地位的确立,是所有超短玩家避不开的客观现实。

要么和自己的模式做反抗,就是不做,要么只能去接受。

对于大多数对手盘来说,这已是个死局。

是自己思维的死局,更是模式的死局。

当然,以上均是在真空条件下进行的讨论,实际情况绝对要比这复杂的多。

不仅是时间级别的问题,也同样是预期差-新预期错综转化的问题,更是多重预期此消彼长的问题。

我们每个人的预期都不同,所有预期差转变成新预期也是在瞬时完成的,所以我们的应对也得同样迅速。

我记得炒股养家有说过这个东西,说的很细致,就不赘述了。

还是说回这拉屎吧。

根据我们的大脑的常规潜意识,其实更喜欢拉一泡算一泡的完整的屎,独立的屎,静态的屎,可以被归纳和定义的屎;而讨厌那种黏糊屎、幽灵屎、彩色屎等需要重新理解的新情况。

因为大脑是很懒惰的,所以接受和学习新事物这件事必定会被我们的潜意识排斥。

我们喜欢用身体的懒惰来取代思维的勤奋,用潜意识中的常规套路去掩盖事物发展的新动向。

喜欢重复劳动是我们的本性,然而市场却又是在不断变动的。

为了避免这种潜意识带来的迟滞性,成熟的交易者往往都会以客观片面走势为基准,并加以模式和计划当做匡正,长期以往,形成某种条件反射和肌肉记忆,尽可能的靠近主客观预期的统一。

比如,在做次日计划的时候,就可以针对预期内,不及预期,超预期等情况的发生提前安排好应对措施,次日无论怎么走,都会在这个范围内,只需要应对即可。

如果完全是以自身的主观潜意识为来主导操作,随性而为的话,就很容易形成迟滞和愚钝性,长期下来也很难做到主客观统一。

而最好的状态是介于两者之间:

模式内即有足够的应对方案,但并不框死一切,留有足够的应变空间,这也是尊重市场的一种方式;这样也可以避免自己卡死在别人针对于你模式而设定的局里。

对于模式内莫名其妙左右打脸的行情,最好的办法就是空仓不看,间歇性交易。

我记得我在谋篇小结中有说过这事。

所以,拉屎也是由各种预期差和应对方式组成的。

如果吃了好多大冰棍子,肚子疼的厉害是正常预期,去蹲坑但不窜稀就构成预期差;结果发现原来是个屁,打完连痔疮都好了,成了正向超预期。

马桶太脏不小心又粘到了屎,就是反向超预期;用水冲了半天却有残留,构成了不及预期。

出门刚走两步突然又又想拉屎,基于之前产生的新预期,就大胆的放了个屁,结果喷一裤兜,又成了反向超预期;幸好黑灯瞎火的没人看到,则构成了正向超预期。

蹲回坑的时候发现肚子里没货了,这就又成了不及预期。

这就是预期套娃,而每个龙头主升浪就是这样套出来的。

如此一来,大脑潜意识根据这次吃大冰棍子产生的种种新情况,形成了新的常规预期,完善和补充了自己的拉屎模式。

那么下一次再吃了很多大冰棍子的时候,就会习惯性的等待第二个屁再去如厕了,从而提升出货成功率,避免系统性风险的发生。

长期以往,自己也会动态调整了,不用模式彻底框死自己,有时候可以根据情况分仓试错,先放一半的屁感受一下,然后再决定是否去厕所。

于是大多数人在短期内都学会了这个半屁战法。

于是形成了偏好周期。

这仅仅只是一泡屎而已,却产生了如此多的预期差。

生活中的蛛丝马迹始终在为我们造就着这些细小的预期差,交易世界中的本领,其实我们本身就具备很多,只是缺乏了平移的能力。

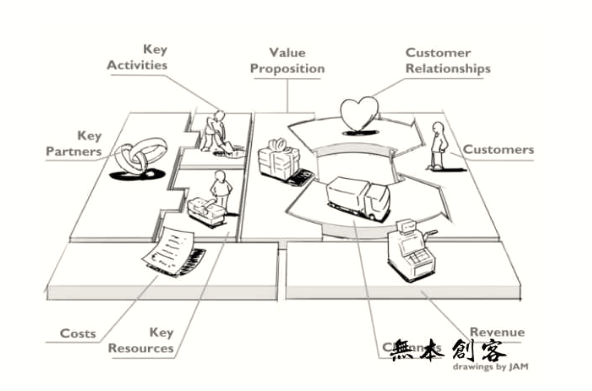

这就好比谈到创业,我们每个人都有自己十足牛逼的商业模式和商业愿景,但又有几个能够通过亲手架设公司,通过招商引资把它实现出来呢;这依然是个转化和平移能力。

所以不仅要志存高远,也要脚踏实地,别给自己的大脑营造太多认为的反向预期差。

我们的幸福与否一方面取决于我们本身的预期建立高度,另一方面也取决于预期差带来的结果走了正向或反向。

以上关于拉屎的故事看似荒诞,但本质上就是一个龙头的主升过程。

你看,龙头的每一主升浪一截一截的,像不像一截又一截的屎?

有的屎拉成严丝合缝的一字板,有的屎是又粗又壮的大长阳,有的屎则是头大尾细的大长腿,而有的屎又是一泻千里大阴棒,真可谓是啥样的都有。

当然,很多时候也会歇一歇接着叠出第二波。

而每个板的分时走势,就是酝酿屎和拉屎的过程,都是在各种预期-预期差的循环中展开的;最终会在盘面上留下一坨坨的日K。

还记得“股海伏笔”一文中所述的龙头诞生的硬性环境么,如果换做拉屎来说的话,其实就是在一个大家都憋着屎的时候,一起寻找大粪坑的过程。

大级别龙头的诞生,绝大多数时候的成因就在于当时的环境本身就适合去出现一个排便宣泄的载体,那时候的大众的便意会集中在一起形成如厕的合力,一定会有人先憋不住去挖掘恰如其分的题材和故事,选择一个合适的板块和标的当做粪坑,产生一次大级别的集中排泄事件。

具体这些流动的屎是落在哪个票上,以及这个票的主升会怎么走,那都是博弈过程和预期转化的记录而已,本质上并不是那些投顾所述的基本面或政策原因所导致的。

这就是为什么股市里的很多东西比较反逻辑的原因,比如大级别龙头往往都是质地不咋地,没啥基本面支撑的垃圾票,其实仅仅就是因为它位置足够低,调整足够久,反而没有太多价投、成长的对手盘和机构的潜伏盘在;这个大厕所足够的干净。

相比之下,基本面、筹码结构、量价关系、技术分析的东西就是个鸡巴,更多是用来揣摩对手盘预期的工具罢了。

事实的真相是,只要这个票的位置足够低,足够干净,必定会有资金去拉的,时间问题。

用利弗莫尔的话来说,最小阻力方向。

“伏笔”也说过,环境会为之提前铺路。

往往在能够被预知某个时间节点要宣布大政方针类的大事件之前,就已经给出了良好的环境。

这就是到底是马云的时代,还是时代的马云的问题。

老丁我的核心观点也无限次记录过:

“是环境塑造了一切”。

所以,原理终究是简单荒诞的。

当大家都憋着屎的时候,就一定会去找坑,有先去试错的,也有后脚跟上的。

当不断有人笑嘻嘻的提着裤子从某个地方出来时,场外憋着屎的人就会增强预期蜂拥而至,排出的大便就会叠罗汉,形成屎浪,会被更多人看到。

所以大级别的龙头必然是个公共厕所,得有人不断的从里面进出,而不能是私人小茅坑。

如果没人知道,也没人从里面笑嘻嘻的走出来被人看到的,那是不行的。

这样产生不了大众预期。

一个龙头一定要有辨识度,从而给自身引来龙头预期,龙头也要提供参与性,让人们产生实打实的赚钱记忆,从而让已经赚到钱的想继续赚钱,还没赚到钱的人也产生赚钱的期待;让庞氏骗局得以继续。

这就是人们口中的大题材,大风口,大级别龙头的形成过程。

期间,总会有个不断放屁找坑的试错过程,大公厕被发觉的过程终究是人们捂着屁股一步步走出来的;就像龙头选手一次次在试错一样,终究会试出来一个。

一路上,龙头的预期、环境、地位、甚至炒作的逻辑和概念都有可能在不断的发生着变化。

我的观点是,不要试图去当那个抓拐点的,搞挖掘的,做切换的;最简单的办法就是乘胜追击,顺势而为,看到有人已经拉舒服了我们再去拉屎;大不了多憋一会儿。

如果实在受不了,就分仓拉,半个屁半个屁的放。

打日本鬼子那会儿粮食紧缺,我们都是拉一半留一半,这样会饿的慢。

当走完了全程,再回看第一个屁所引爆的首板就会明白,没有人能在一开始就推算出后续的一切的。

我们至多能预估出什么时候容易出现大型公厕,因为我说过,很多时候环境会提前铺路。

这就是“股海伏笔”一文中解决的根本问题。

而我们需要做的,就是去观测那片田出现的时间,观察别人往哪个厕所去,以及他们的如厕体验如何,之后我们决定是否要参与这场叠罗汉。

就算人们后来找到了更干净的新厕所,但依然会有很多人怀念着以往的老厕所。

因为大家都曾在那里拉过最爽快的屎,屎浪的高度还历历在目,已印入脑海成为了潜意识和常规记忆;但凡老厕所有一点动静,都会有人优先选择去老厕所拉屎。

所以我在2022.8.19小结中说:资金都是喜旧厌新的。

资金想要去发动新题材,必然需要之前旧题材的倒下为前提,相比之下,主动权依然在以往旧题材那里。

这本质上还是个大众预期问题。

老龙头如果再起势,本质上是超预期,但相比新龙头的诞生则是正常预期,因为它曾经已经牛逼过一遍;而新龙头还得再走一遭老龙头的老路。

这就是为什么我说“走妖一次终身骚。”

当那个大公厕被再次被腾干净的时候,大家依然可以欢天喜地的回到里面去继续拉屎,此时,谁又愿意费心费力的再去开发新厕所呢?

不又得一遍遍的试错么,没必要,我们是来赚钱的,不是来搞公司和题材研究的。

这个辩证的问题,依然还是你到底是抓拐点,还是在惯性里冲浪是一样;核心在于有没有这个必要。

老情人你一挪窝就知道下一步要干啥,新人却得重头教。

有人就爱栽树,有人就爱乘凉,天生不是一种人。

所以,龙头前进的整个过程就是由一次次的预期-预期差-预期-预期差所组成的。

而各种老师会给龙头归纳出高度相似的特征,比如抗击打、概念叠加、逆风等特点,其本质原因就在于龙头主升非常善于制造连续的预期差,每一步走的都是超预期。

也正是因为每一步都不按照常规套路来,所以会导致总有人被振下车,从而相应的也有了“格局”型的选手去对冲。

占着茅坑不拉屎,一蹲就是一辈子。

这也反向证明了Asking的观点:龙头选手不需要技术,只需要临阵时勇敢。

多格局几次龙头就知道是啥感觉了。

另一个角度来看上述例子,也不难发现一些逻辑关系:

先有预期,之后才会有与之对应的预期差。

预期差包含不及预期和超预期,而超预期则包含了正向超预期和反向超预期。

其中,不及预期构成了跟原有的预期不一样的不好的结果,但并没有到达反向超预期的程度。

唯有超预期才是值得被注意的。

说了这么多拉屎,其本质在于生活经验以及足以让我们的大脑具备应付各种预期差的能力。

但这并不代表我们本身是玩弄超预期的高手;也并不等同于我们拥有讲预期差原理从牌桌平移到市场的能力。

这不仅需要天赋,也是需要后天培养和锻炼。

终究会发现,炒股炒的就是个情商。

推荐阅读:

猜你喜欢

- 2023-11-032023.11.3小结:603266股票信仰,龙韵股份股票打野!

- 2023-11-012023.11.1小结:天龙股份股票给力,文一科技股票可以!

- 2023-10-272023.10.27小结:妖股红包行情忆当年,圣阳股份股票打野!

- 2023-10-202023.10.20小结:603178股票红包,吉翔股份股票干脆!

- 2023-08-112023.8.11小结:美能能源股票还行,太平洋股票温润!

- 2023-08-042023.8.4小结:云南城投股票炸方向,生意宝股票看试错!

欢迎 你 发表评论:

- 搜索

- 标签列表

- 最新文章

-

2023.11.22小结:天威视讯股票纠错,退潮点选旧去新!

2023.11.8小结:000628股票再怼,天音控股股票打野!

2023.11.7小结:高新发展股票狠怼,朝阳科技股票反包!

2023.11.6小结:603729股票红包领,满屏盲做龙字辈!

2023.11.3小结:603266股票信仰,龙韵股份股票打野!

2023.11.1小结:天龙股份股票给力,文一科技股票可以!

2023.10.27小结:妖股红包行情忆当年,圣阳股份股票打野!

2023.10.20小结:603178股票红包,吉翔股份股票干脆!

2023.10.18小结:圣龙股份股票坚挺,和顺石油股票漂亮!

2023.10.11小结:龙版传媒股票前行,退潮点后记一记!

- 短线交易

- 股票投资

- 随便看看

- 随机tag

- 最新留言

-

- 感谢

- http://bkzh.cc博主你好,这个是我的站,请问下换友链不?

- 学到了。

- 全职带娃呢

- 你好,关注了。什么原因不更新了?

- 感谢你的好意。但我们玩的不是同一款游戏。我更愿意从题材炒作和情绪博弈来看待市场。

- 老丁,你好。很感谢你能分享这样有价值的思想认知。我是一个接触量学半年左右的量学小白,我想告诉你的是缠论值得你去研究。当然是缠论和量学的结合。相信以你的智慧一定会发现价值。说一句狂的话:真是屠龙宝刀,战无不胜!!!用当下去确定过去,用过去去指导未来

- 感谢分享

- 三柏和银宝存在互卡争位的关系,即使二者皆续命,也改变不了今日先走分歧的实质。但存在反卡位的预期,确实有可能证伪上午形成的格局。但没办法,无法提前预判,这个地天和前一个情况不同。前一个更好判断。

- 老丁,刚看到三百又上去了,如果银宝也联动续命,今日格局是否被打破?

已有1位网友发表了看法

访客 评论于 [2022-10-02 17:10:29] 回复

这泡屎真是行云流水 服了服了